2022年,全球彩电市场继续“萎缩”已成定局:一位行业媒体看了行业机构奥维睿沃刚出炉前三季度《全球TV品牌出货月度数据报告》之后给出了如此“悲观”的论调。

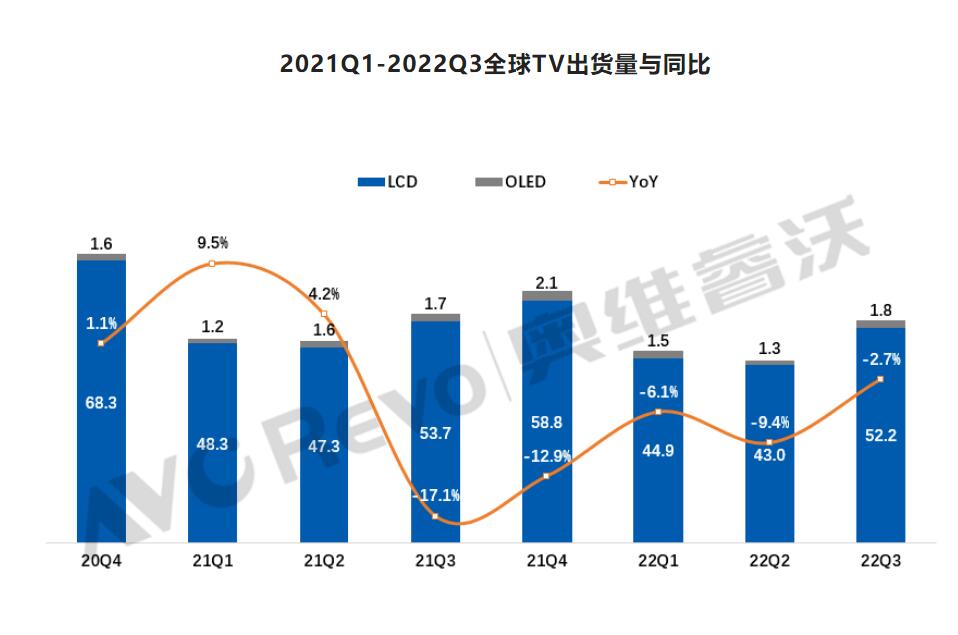

据奥维睿沃数据显示,2022年全球彩电市场前三季度累计出货量144.6M(M=百万台),同比下降5.9%,其中高端OLED TV出货4.5M,增长2.1%;全球彩电出货面积101M㎡,同比下降4.5%;全球彩电出货平均尺寸48.4”,较去年同期增长0.2”。

其中,海外TV市场持续受到“宅经济”降温、高通胀下消费力下降等多重因素影响,TV需求整体偏弱,自去年三季度起海外TV出货已连降五个季度。

分区域来看,主要是北美、欧洲两大“货仓”区域,前三季度出现全线下滑。如,北美前三季度TV出货下降11.1%,TV零售自去年二季度起连续五个季度下降。而欧洲地区同样也是“惨不忍睹”,前三季度欧洲TV需求持续受到战争直接与间接冲击,出货量下降14.9%,其中东欧下降24.3%,西欧下降10.2%;日本前三季度出货下降12.3%。此外,前三季度亚太、中东非出货量分别增长2%、0.7%。

“墙外之花开始不香”之后,也让许多中国本土彩电巨头意识到要想“稳住规模和销量”还需要在国内市场“加码”。于是,海信、TCL、创维、小米、康佳等品牌纷纷在国内市场“加注”资源投入,从而一定程度上托起了内销出货量的规模。目前,国内市场在5-9月内销出货同比已连续五个月正增长。前三季度TV出货增长3.9%,四季度在双11促销备货拉动下,预计出货仍有小幅增长。

按照奥维睿沃的数据,前三季除了中国市场在努力“硬扛”之外,全球其他主要货仓地区欧美、日本等基本是一边倒的“下滑”,这背后折射出当下全球市场的“窘境”。

前三季全球彩电TOP5品牌格局:有二个国内巨头内外双增长

正如上文所述,由于前三季度北美、欧洲等重要彩电市场“货仓”区域出现10%以上的下滑,这也势必会对全球彩电品牌格局产生一定的影响和变数。这其中,尤其是在北美、欧洲地区一直表现强势的三星、lg等头部品牌造成影响会更大。

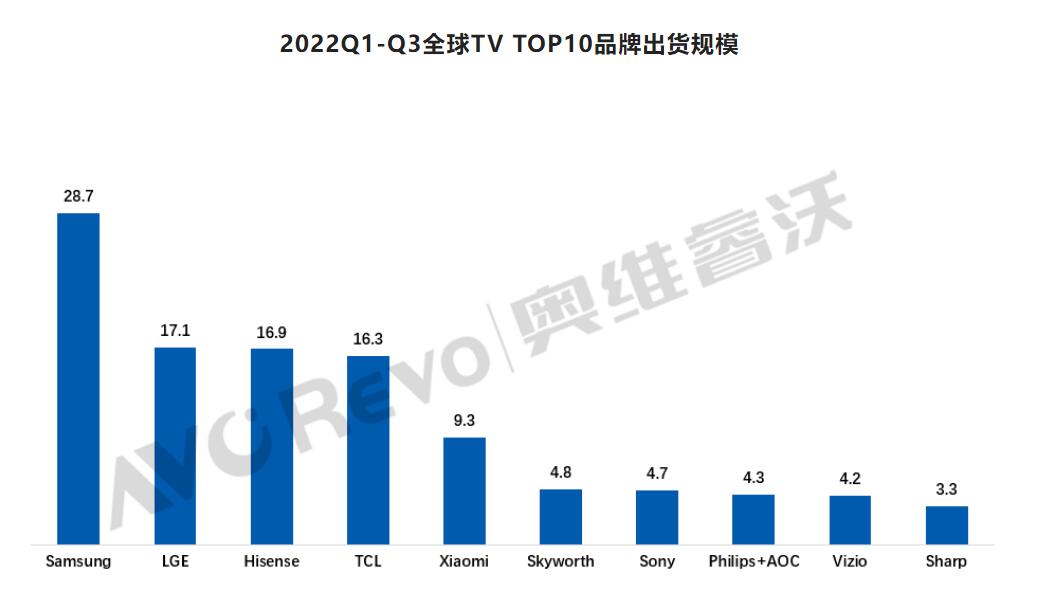

奥维睿沃数据显示,三星前三季度全球出货28.7M,依然排名第一。但由于欧美地区出货量下滑的影响,同比下滑5.8%。

而排名第二的LG,虽凭借17.1M的出货量“艰难”保住第二。但是,其前三季同比下降高达15.8%,是全球前五品牌中下降幅度最大的一个品牌。

此外,LG除了下降幅度大之外,更让其难受的是一直主导的OLED电视需求也开始进入下滑通道之中,前三季度LG的OLED电视出货量只有2.7M,同比下降4%。

有行业媒体人士向《视听圈》分析表示:整体总量下滑高达15%,再加上其主打的OLED电视也遭遇“滑铁卢”,这无疑对于LG来说是双重打击,2022年或将对于LG来说是一个“命运变数年”。

排名第三则是海信(含东芝),前三季度凭借16.9M的出货量,力压TCL成功“坐稳”第三。今年前三季度,对于海信来说,其不仅保持同比16.8%的高增长率,成为TOP5增幅最高的品牌。同时,更是做到了“墙内墙外都开花”。其前三季度内销TV出货增长29.4%,海外出货增长11%。同样也是TOP5品牌唯一能做到内外都增长超10%的品牌。

此外,从整体趋向来看,有了前三季度良好的“基础打底”,再加上第四季度有卡塔尔世界杯顶级赞助上的“助攻”,因此海信电视第四季会更加备受期待。

有行业专家分析认为,在低迷的市场环境中,一定是“业绩此消彼长”。海信成绩出色的背后,必然意味着一些品牌会比较失落。为此今年全球彩电市场一大看点就是海信在坐稳全球前三的同时,甚至还有可能把LG“老二”拉下马。

排名第四的则是TCL。其前三季全球出货为16.3M,由之前的第三被海信超越。而之所以被海信挤出前三,主要是因为海外市场遭遇波折。和三星、LG一样,TCL在北美、欧洲等市场也是“大户”,因此这两个地区出现大幅下滑,自然也会让TCL深受“影响”。

可喜的是,TCL在今年国内市场表现突出,尤其是通过miniLED、超大屏等热门技术的重点布局,极大的拉动了其在国内市场的整体销量,前三季度内销出货增长19%。

小米继续排名第五,其前三季度全球出货9.3M,同比增长8.5%。小米和海信一样,同时也在前三季度做到内外都增长。前三季度小米内销出货增长4.9%,亚太、拉美、西欧出货拉动下,海外前三季度TV出货增长16.4%。

后记点评:日韩品牌因为欧美地区的“崩盘式下跌”,整体出货能力在2022年遭遇了考验。三星、LG与大陆品牌的距离在缩小。这样的局面下,海信、TCL、小米等乘势加速崛起是必然趋势。但是,如何将目前逆境下到手的份额,转化成持久的市场粘性、尤其是在海外市场实现品牌地位的升级,依然考验着这些本土品牌。其中,海信通过体育营销,更早的为这一点注入了动能。这也是海信全年成绩更被看好的原因之一。总之,机会已经来了,民族品牌应当努力抓住。

产品与服务

产品与服务

联系站长

联系站长

关于我们

关于我们